文:张铎

来源:餐企老板内参(ID:cylbnc)

2024年2月14日情人节,沪上阿姨正式向香港交易所提交了上市申请文件,寻求在主板挂牌交易。此举标志着沪上阿姨成为继茶百道、蜜雪冰城、古茗之后,又一家冲击上市的新茶饮企业,更是在已经火热的“新茶饮第二股”竞争中投下一枚震撼弹。随着新茶饮品牌逐一踏入资本市场的征途,我们深入挖掘了各品牌的招股书和近一年的经营表现,筛选出七个关键词旨在深挖和剖析行业背后的复杂动态,及那些正在塑造未来市场走向的决定性因素。01

上市悬念:谁是新茶饮第二股?

在奈雪的茶2021年成功登陆资本市场后,行业内外都在关注,谁将接棒成为新茶饮的下一个上市企业。去年七月,据彭博社援引消息人士报道,至少6家的中国奶茶品牌正在积极准备赴港股和美股上市。到目前为止,其中的4家已经正式向市场展示他们的上市野心。

最早提交港股招股书的茶百道,处于领跑位置。根据中国证监会的规定,国内企业若欲海外上市,必须首先完成备案。茶百道于2023年12月21日完成了该备案流程(有效期为一年),满足了港股上市聆讯的前置要求。

不过,茶百道面临的挑战并未结束,其在去年8月15日提交的招股说明书已失效(有效期为6个月),需要更新其财务和经营数据,重新激活上市流程。

这也意味着,蜜雪冰城、古茗和沪上阿姨仍有成为“新茶饮第二股”的机会。

在批量上市的背景下,率先挂牌的企业将对后续企业的上市之路产生深远影响,也是整个行业资本市场态势的风向标。

若率先上市的企业能够展现出强劲的市场表现,便会吸引更多的投资者关注新茶饮领域,然而这种积极的市场反应同时也设定了更高的标准和预期,可能会对随后上市的企业构成额外挑战。

反之,如果先行者的市场表现未达预期,甚至出现破发的情况,也可能对整个新茶饮的资本市场情绪造成负面冲击,这样后来者在寻求资本市场支持时,面临更为严峻的资金环境和市场评价,增加不确定性。

02

江湖座次:行业排名与市场地位

中国现制饮品市场的格局如何呢?最近披露的三个招股书可以为我们揭开一角。他们委托的咨询公司均为灼识咨询,通过数据的交叉比对,我们可以找到答案。

无论是按照2023年前九个月的终端零售额、饮品出杯量计、还是以截至2023年9月30日的门店数量计,蜜雪冰城毫无疑问是我国最大的现制茶饮品牌。

古茗门店数排名第二,为8578家,茶百道门店数排名第三,门店数约为7500家。沪上阿姨则靠着7297家门店,排名第四。约7000家门店的书亦烧仙草排名第五。

古茗在其招股书中称,自己是中国最大的大众现制茶饮店品牌。沪上阿姨则表示其在北方中价现制茶饮店品牌中排名第一。

(古茗方对“大众现制茶饮店”的价格区间定义:10-20元,古茗在该区间市场份额约16.4%,位列第一)

根据弗若斯塔沙利文的数据,中国前十大新式茶饮企业中,茶百道是在2020至2022年零售销售额年复合增长率最高的品牌。灼识咨询的数据显示,沪上阿姨于2022年及截至2023年9月30日止九个月,以全系统门店数目及GMV增长率计算,是前五大现制茶饮店品牌中增长最快的。

当然,除了稳坐泰山的蜜雪冰城,古茗、茶百道、沪上阿姨的江湖座次也是暂时的。灼识数据预估,在2022年至2027年间,中国中价现制茶饮所产生的GMV将按23.1%的复合年增长率增长,未来还有足够的成长空间,从市场占有率来看,也有足够的整合空间。

03

舍命狂奔:新茶饮品牌的扩张策略

门店网络的扩展能力,往往被认为是新茶饮取得成功的关键因素之一。门店扩展将直接取得显著的业绩增长,广泛且密集的门店网络不仅能够提升品牌形象,也能巩固消费者忠诚度。

从下图中,我们可以看出各品牌在门店数上的快速增长,万店规模将是一个重要的里程碑。

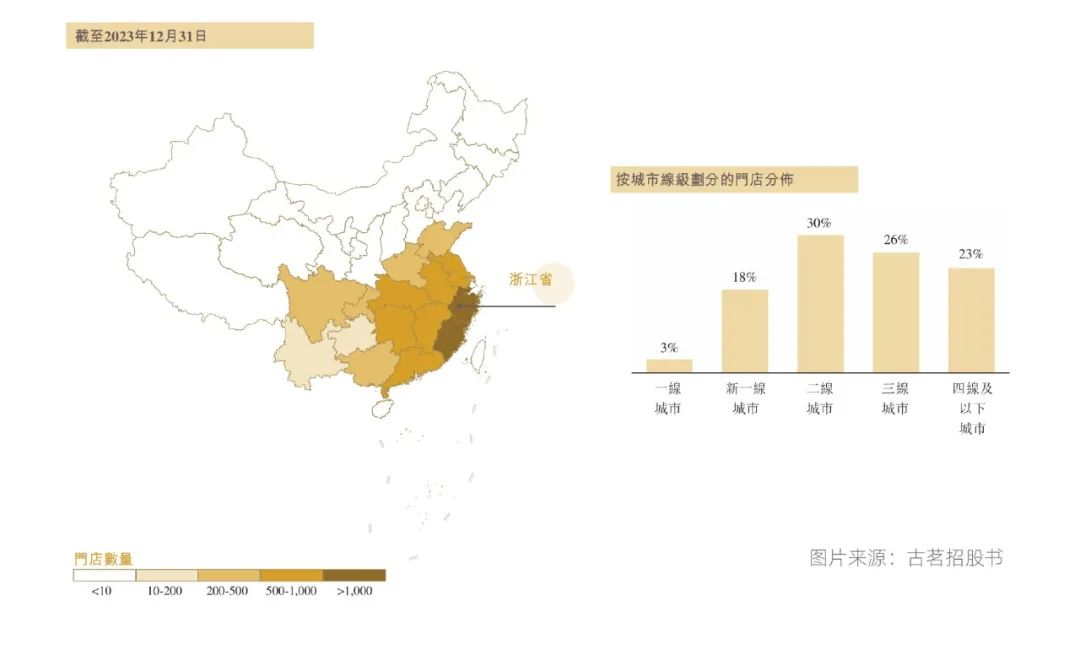

在追求万店目标的过程中,各品牌采取了不同的扩张策略。茶百道与蜜雪冰城相似,门店分布的更加广泛。古茗则更注重特定区域的深度开发,致力于门店的区域加密。沪上阿姨北方的门店数超过南方,并且为了下沉市场推出不同的店型。

虽然进入的省份没有茶百道多,但是古茗的门店数却领先,这源于对区域的精耕细作。古茗把500家门店称之为“关键规模”——该品牌认为,单一省份门店数量如果超过500家,则表示在该地区具备规模效应的基础,才会考虑进入邻近省份。这也能够让古茗做到两日一配的冷链配送服务,满足鲜果茶对水果和冷链运输的高要求。

沪上阿姨虽然首家门店开设于上海,但是其五谷奶茶在较为寒冷的北方市场更受到欢迎,其北方的门店数量超过南方。2019年推出鲜果茶后,开启全国的快速扩张,其南北门店数占比从2021年底的58:42平衡到51:49。

下沉市场也被认为是取得成功的关键因素。这些地区门店密度低,随着消费购买力的上升,将展现巨大的增长潜力。

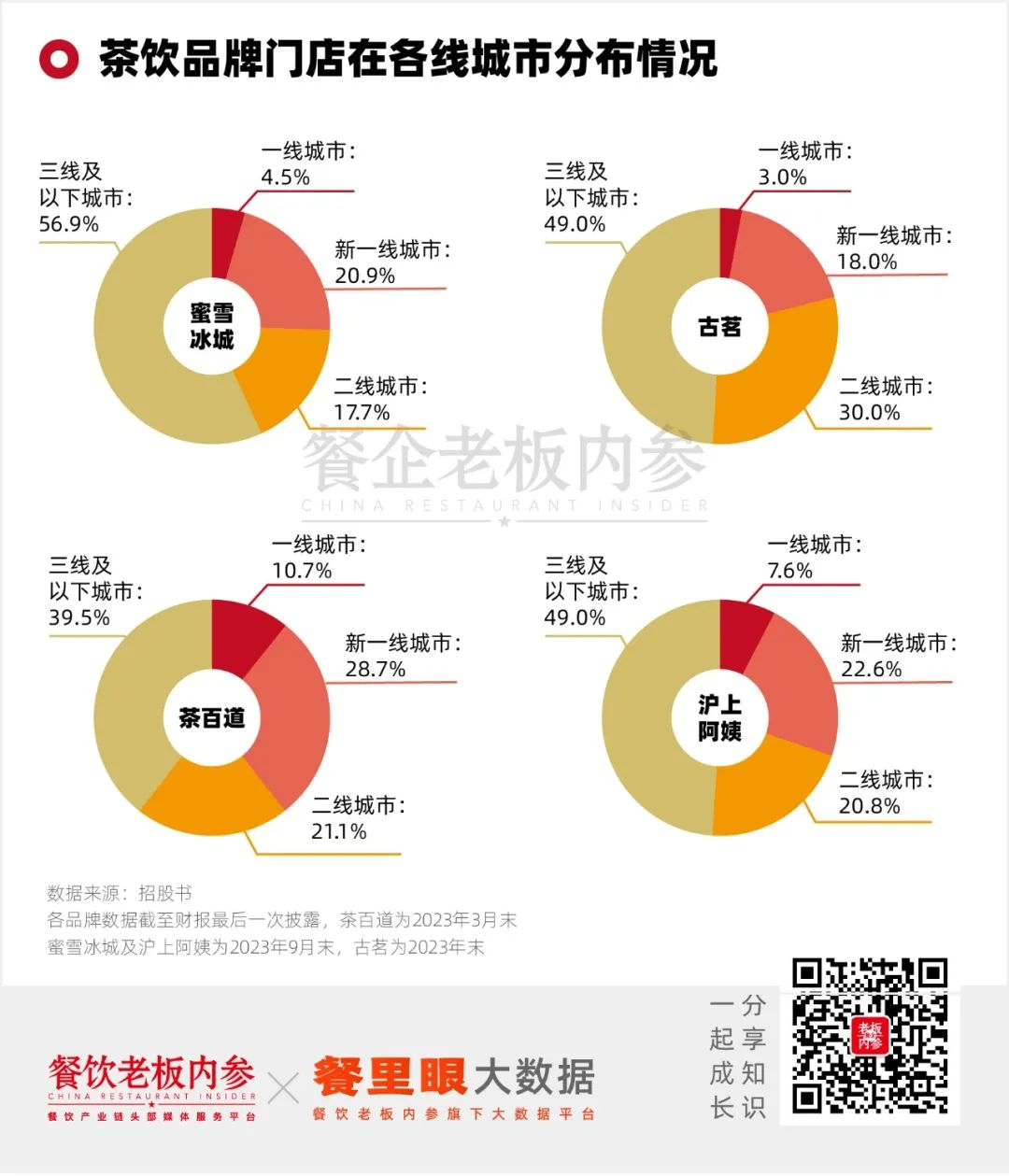

在一线城市,茶百道占比超过10%,三线及以下城市仅有39.5%,显示出其在下沉市场仍有较大的扩张空间。

蜜雪冰城在打响知名度后,已经加快在北京上海等一线城市扩张,不过由于下沉市场基数更大,其一线市场占比也仅有4.5%。

古茗有近乎8成的门店位于二线及以下城市,和蜜雪冰城一起印证了下沉市场的消费潜力。直至目前,古茗仍然未在上海和北京开店,这也是其一线城市只有3%门店的原因之一。

在适应下沉市场的过程中,沪上阿姨推出的“轻享版”店型,截至2023年9月末仅有40家,其有效性和市场接受度还需进一步观察和验证。

04

加盟竞赛:追求数量与质量并重

无一例外,蜜雪冰城、古茗、茶百道、沪上阿姨均依赖于与加盟商的合作以迅速扩展其门店网络,也因此积累了庞大的加盟商队伍。

蜜雪冰城的加盟商数量就达到16281人,以同期加盟商门店数除以加盟商人进行粗略计算,蜜雪冰城的加盟商平均每人开2.2家店。若以同样口径计算,古茗、茶百道、沪上阿姨等加盟商平均开店数分别为1.95、1.18和1.69。

后三者平均开店数的较低,一定程度上是近些年新加盟商的快速增加,拉低了整体平均数。

古茗在招股书中表示,若剔除新加盟商,截至2023年9月30日,在经营古茗门店超过2年的加盟商中,每人平均门店数量为3.1家,75%的加盟商经营两家或以上加盟店。

沪上阿姨则披露,2023年前九个月,现有加盟商开设的新店数目47.3%。拥有一家门店以上的加盟商占比32.3%

但在同样高速扩张的背景下,茶百道的平均开店数明显低于古茗和沪上阿姨。这是一个值得警惕的信号。可能代表着加盟商的信心不足。

要数量更要质量。品牌方日渐重视对加盟商实施更严格的管理,确保产品质量及门店标准的统一,严选加盟商是第一步。

沪上阿姨对加盟商的挑选标准包括但不限于:热衷于茶文化及现制作茶饮行业、创业精神、动力、认同我们的企业理念及品牌概念、适应团队合作的能力,具备的地方知识及专业知识、财务状况等等。

蜜雪冰城在招股书中称,国内的大量蜜雪冰城加盟申请中只有不到5%得到了批准,茶百道在招股书中表示,只有4%的加盟商候选人能够通过筛选并成为加盟商。

05

吸金大法:赚钱能力有何差距?

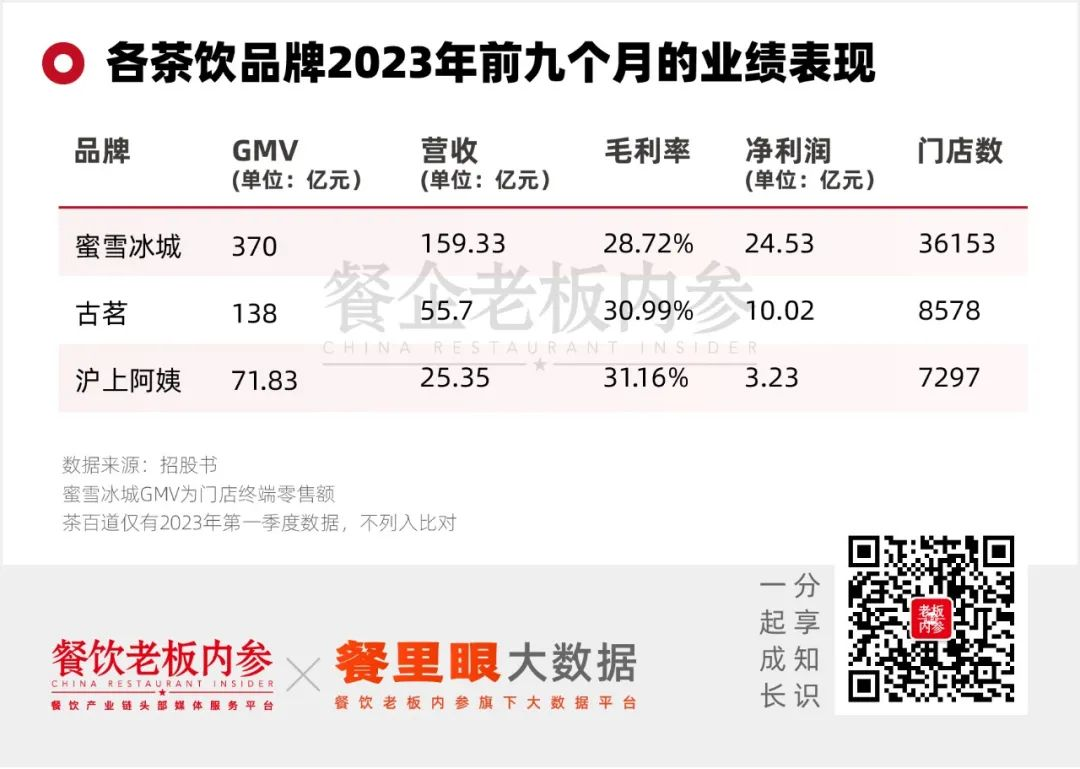

在这个激烈竞争的市场中,品牌的吸金能力如何?我们可以从招股书中找到2023年前九个月蜜雪冰城、古茗和沪上阿姨的经营状况。(茶百道仅有2023年第一季度数据,不列入比对)

2023年前9个月,蜜雪冰城实现了159.33亿元的营收,以及24.53亿元的净利润、相当于11.13天就能净赚1亿。虽然蜜雪冰城的定位为平价现制茶饮,其毛利率却并不低,为28.72%。

在古茗和沪上阿姨的业绩上,我们能看出较大差距。古茗门店数比沪上阿姨多了1287家,即多了17.65%,但是GMV却为后者的1.92倍,营收却是后者的2.2倍,净利润是后者的3.1倍。

从客单价上看,古茗和沪上阿姨的客单价差距不大(分别为28.1元和27元),被拉开差距的原因在于杯量,这受到产品策略和市场布局的差异性影响。

蜜雪冰城、古茗、茶百道、沪上阿姨的收入绝大部分来自加盟业务,主要为销售货物。蜜雪冰城和茶百道的商品销售收入高达9成,古茗和沪上阿姨的商品销售收入也超过7成。

不同的是,古茗的加盟管理服务贡献了19.5%的收入,沪上阿姨的加盟服务占到收入的16.4%。两者的数据,远高于蜜雪冰城和茶百道。

拿蜜雪冰城和古茗来看,蜜雪冰城“加盟和相关服务”收入为2.48亿,占比为1.8%。古茗“加盟管理服务”收入为10.83亿元,占比为19.5%。这笔收入远高于蜜雪冰城,同时相当于古茗前九个月的净利润。

差别在于,蜜雪冰城的加盟和相关服务,是固定的加盟费、管理费和培训服务费,与经营业绩无关。古茗的加盟管理服务费用中17%是“持续支持服务费”,也就是加盟商为供应链、门店运营、技术支持、营销推广支付的费用,与加盟门店的采购金额挂钩。此外,古茗也向门店频繁配送短保质期鲜奶和鲜果。

尽管加盟管理服务费用相对较高,但古茗的单店经营利润也高。招股书显示,2023年古茗加盟店单店经营利润达到37.6万元,加盟商单店经营利润率达到20.2%。同期,中国大众现制茶饮店市场的估计单店经营利润率约为10%—15%。

06

产品战争:定价策略、产品矩阵与咖啡

产品永远是链接品牌和顾客的桥梁。在招股书中,我们也可以看出品牌之间不同的定价策略和产品矩阵,如何在激烈的市场竞争中发挥作用。

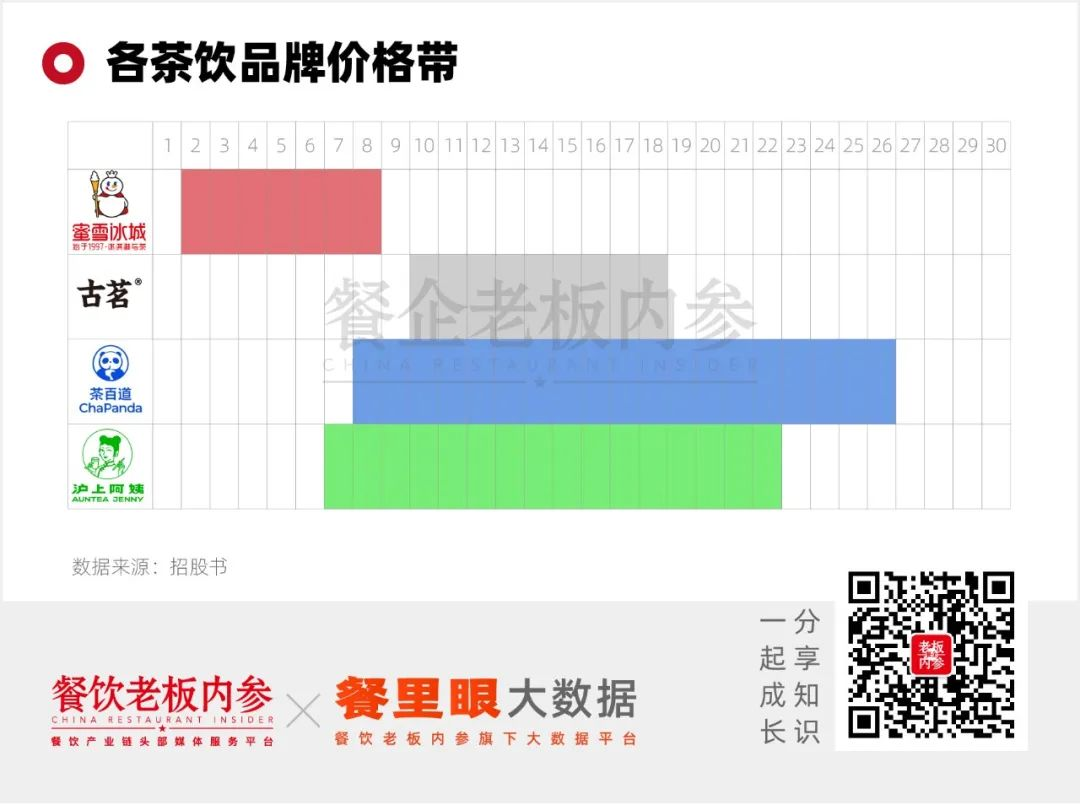

蜜雪冰城的价格定价在2-9元之间,其最受欢迎的两款产品冰鲜柠檬水和冰淇淋的定价分别为4元和2元。古茗的定价在10-18元之间,沪上阿姨的定价在7-22元之间。跨度最大的是茶百道,定价范围在8到26元之间。

随着消费者越来越注重产品品质和性价比,一些较高价格的新茶饮料品牌开始重新调整定价策略,以及推出“轻乳茶”“鲜奶茶”系列产品,加剧了平价新茶饮料市场的竞争。

季节性上新的茶饮和联名不断吸引消费者的目光,但常青款和经典款依旧贡献GMV的大头。

蜜雪冰城的常青款包含冰鲜柠檬水、新鲜冰淇淋、蜜桃四季春、满杯百香果,5款常青款产品就占到了中国总出杯量的42.3%。

古茗的优势在于果茶,超A芝士葡萄、超A芝士桃桃、一颗香水柠、满杯杨梅等果茶饮品,占据售出总倍数的51%。

茶百道店内SKU平均为35款饮品,其中经典SKU占比约为60%,包括杨枝甘露、豆乳玉麒麟、招牌芋圆奶茶、茉莉奶绿及西瓜啵啵等。

随着茶咖的融合趋势蔓延,蜜雪冰城、沪上阿姨和茶百道纷纷推出了咖啡子品牌,适应消费者对多样化饮品需求的增长。

蜜雪冰城在2017年推出幸运咖,核心产品价格通常为5-10元,截至2023年9月末门店数约为2900家。

沪上阿姨在2022年推出了沪咖,一般设于沪上阿姨门店内,每杯定价在13-23元之间截至2023年9月末已经有1964家。虽然门店数不少,但其贡献的GMV仅有2440万,占比0.34%。

茶百道在2023年12月才推出咖啡子品牌“咖灰”,而在招股书中提及,部分募资计划用于推出及推广自营咖啡品牌及在中国各地铺设咖啡店网络。“我们计划以独立子品牌的形式开展现制咖啡业务”。

古茗通过现有门店古茗门店提供咖啡,“咖啡饮品及其他”的出杯量占比,在2023年前九个月为11%,其中还包含纯茶、奶昔、烘焙及周边产品。

虽然古茗在行业概览中详细分析了中国现制咖啡市场的行业概览。但发展战略中也仅表示将“扩充现制咖啡品类“。截至目前似乎并没有布局子品牌的计划。

07

全球征途:新茶饮的国际扩张挑战

国外消费市场的热情以及国内市场的内卷,使得新茶饮品牌将国际市场当作新的业绩增长点。

招股书显示,截至2023年9月30日,蜜雪冰城已经在海外11个国家开设了约4000家门店,成为了东南亚市场最大的茶饮品牌。

茶百道将海外扩张列为发展战略之一,优先扩展东南亚地区市场,沪上阿姨在招股书中表示,计划在东南亚的马来西亚及菲律宾、北美等地开设海外门店。

古茗则表示“将持续评估进入境外市场的机会”。国内依旧是布局的重点。毕竟,古茗还有19个国内省份等待开发,拥有广阔的发展空间。

国内的同行们的进展也非常快,霸王茶姬海外门店超过65家,喜茶开放多个海外城市合伙人申请,奈雪的茶重启海外征程,海外首店落地泰国,甜拉拉计划进军北美、欧洲、中东。被认为“过气”的快乐柠檬也早就成功插旗北美。

当然,国际化扩张进程势必遇到挑战,部分新茶饮品牌在出海的过程中,就遇到了产品定价争议、当地加盟商维权等挑战。

08

结语

无论能否成功上市,排队的新茶饮品牌,正在谨慎的进行着市场布局,寻求更多的增长机会。

这场“新茶饮上市潮”不仅是品牌实力的较量,也是市场认可度的检验。它反映出新茶饮行业内部的激烈竞争,以及品牌如何通过不断创新和调整策略来应对市场变化的灵活性。无论是在国内市场深耕还是勇闯国际舞台,新茶饮品牌都面临着不断的挑战和机遇。

对于新茶饮行业以及整个餐饮行业来说来说,未来充满了不确定性,但同样也充满了无限可能。只有那些能够准确把握市场脉搏、不断优化产品和服务、并有效应对挑战的品牌,才能在激烈的竞争中脱颖而出,持续领跑。